Der starke Anstieg der Rohstoffpreise für Batterien seit Anfang 2021 führt zu Spekulationen über Nachfrageeinbußen oder Verzögerungen und hat zu der Annahme geführt, dass Automobilunternehmen ihre Präferenzen für ihre Elektrofahrzeuge verschieben könnten.

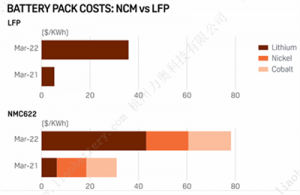

Die kostengünstigste Packung war traditionell Lithium-Eisenphosphat oderLFP.Tesla nutzt LFP seit 2021 für seine in China hergestellten Einstiegsmodelle. Auch andere Autohersteller wie Volkswagen und Rivian kündigten an, LFP in seinen günstigsten Modellen einzusetzen.

Eine weitere Option sind Nickel-Kobalt-Mangan- oder NCM-Batterien.Sie benötigen eine ähnliche Menge LithiumLFP, aber es enthält Kobalt, das teuer ist und dessen Herstellungsverfahren umstritten ist.

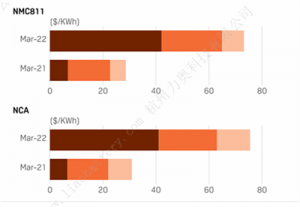

Der Preis für Kobaltmetall ist im Laufe des Jahres um 70 % gestiegen.Nickel erlebte infolge eines Short Squeeze an der LME kürzlich Turbulenzen.Der dreimonatige Nickelpreis wird am 10. Mai in einer Intraday-Spanne von 27.920 bis 28.580 US-Dollar/mt gehandelt.

Unterdessen sind die Lithiumpreise seit Anfang 2021 um über 700 % gestiegen, was zu einem starken Preisanstieg für Batteriepacks geführt hat.

Laut S&P Global Market Intelligence stiegen die chinesischen Batteriemetallkosten für LFP-Batterien im März auf Dollar-pro-Kilogramm-Basis um 580,7 % gegenüber dem Vorjahr und stiegen auf fast 36 $/kWh.NCM-Batterien stiegen im Februar um 152,6 % gegenüber dem gleichen Zeitraum auf 73–78 $/kWh

"Der WegLithiumwurde in den letzten 12 Monaten verteuert.Es ist ein geringerer Rabatt, als man [gegenüber NCM] erwarten würde, und wenn man die Leistungsfaktoren berücksichtigt, ist es eine schwierigere Entscheidung, als es gewesen wäre.Vielleicht möchten Sie für den Preis etwas Leistung verschenken, aber viel günstiger ist es heutzutage nicht mehr.“, sagte ein Kobalthydroxid-Verkäufer.

„Es gab in der Tat Bedenken, weil die Kosten von LFP ein zu großes Risiko für das Segment darstellten, auf das es abzielt, nämlich kostengünstige Batterien“, stimmte eine Quelle eines Lithiumproduzenten zu.

„Kurz- bis mittelfristig gibt es keine offensichtlichen Alternativen zu nickelintensiven Batterien (solche, die 8 Teile Nickel oder mehr enthalten).„Die Rückkehr zu NMC-Batterien mit niedrigerem Nickelgehalt führt erneut zu Bedenken hinsichtlich der Verwendung von Kobalt, während LFP-Batterien die Reichweitenleistung noch nicht vollständig erreichen können und im Vergleich zu nickelintensiven Batterien auch relativ ungünstige Tieftemperatureigenschaften aufweisen“, sagt Alice Yu, leitende Analystin bei S&P Global Market Intelligence .

Während in China die LFP-Batterie die bevorzugte Chemie ist, wird allgemein davon ausgegangen, dass NCM auf den EU-Märkten eine größere Rolle spielen wird – wo Verbraucher Autos bevorzugen, die sie mit den wenigsten Ladungen quer durch das Land oder über den Kontinent bringen.

„Beim Entwurf von Batterieanlagen müssen wir die Flexibilität prüfen.Derzeit besteht Preisparität zwischen LFP und NCM.Wenn LFP wieder viel billiger wird, können wir vielleicht der Produktion Vorrang einräumen, aber im Moment sollten wir NCM produzieren, weil es ein Premiumprodukt ist.“, sagte ein Automobilhersteller.

Ein zweiter Automobilhersteller wiederholte diesen Kommentar: „LFP-Batterien werden hier für Einstiegsfahrzeuge zur Verfügung stehen, aber nicht für Premiumautos übernommen.“

Begrenzungsfaktor

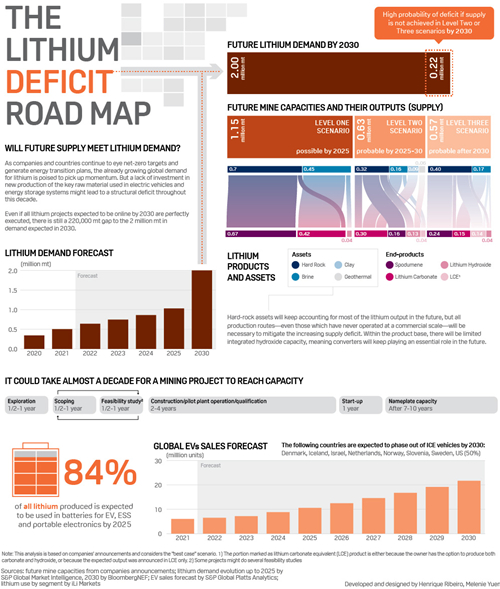

Die Lithiumversorgung bleibt ein großes Problem für den Elektrofahrzeugmarkt und könnte jedes Unternehmen daran hindern, einfach auf LFP umzusteigen.

Untersuchungen von S&P Global Commodity Insights zeigen, dass es bis 2030 immer noch zu einem Defizit von 220.000 Tonnen kommen wird, wenn alle in der Pipeline befindlichen Lithiumminen innerhalb des vorgeschlagenen Zeitrahmens in Betrieb gehen und die richtigen Spezifikationen für Batteriematerial erfüllen, vorausgesetzt, dass die Nachfrage 2 Millionen Tonnen erreicht Ende des Jahrzehnts.

Bei den meisten westlichen Lithiumproduzenten ist der größte Teil ihrer Produktion über langfristige Verträge gebucht, und die chinesischen Konverter waren sowohl mit Spot- als auch mit langfristigen Vertragsanforderungen beschäftigt.

„Es gibt mehrere [Punkt-]Anfragen, aber wir haben im Moment kein verfügbares Material“, sagte die Quelle des Lithiumproduzenten.„Wir haben nur Mengen verfügbar, wenn ein Kunde ein Problem hat oder eine Lieferung aus irgendeinem Grund storniert, andernfalls ist alles ausgebucht“, fügte er hinzu.

Die wachsende Besorgnis darüber, dass Lithium und andere Batteriemetalle zum limitierenden Faktor für die Einführung von Elektrofahrzeugen werden, hat dazu geführt, dass sich Automobilhersteller zunehmend im Upstream-Bereich der Branche engagieren.

General Motors wird in die Entwicklung des Lithiumprojekts Hell's Kitchen von Controlled Thermal Resources in Kalifornien investieren.Stellantis, Volkswagen und Renault haben sich mit Vulcan Resources zusammengetan, um Material aus dem Zero Carbon-Projekt in Deutschland zu sichern.

Natriumionen-Alternative

Angesichts der erwarteten Versorgungsdefizite bei Lithium, Kobalt und Nickel hat die Batterieindustrie nach Alternativen gesucht.Natrium-Ionen-Batterien gelten als eine der vielversprechendsten Optionen.

Natriumionen verwenden typischerweise Kohlenstoff in der Anode und Materialien aus der Kategorie „Preußisch Blau“ in der Kathode.Laut Venkat Srinivasan, Direktor des in den USA ansässigen Argonne Collaborative Center for Energy Storage Science (ACCESS), gibt es „eine Reihe von Metallen, die für Preußischblau verwendet werden können, und diese variieren je nach Unternehmen.“

Der größte Vorteil von Natriumionen sind laut Quellen die geringeren Produktionskosten.Aufgrund des Natriumreichtums auf der Erde könnten diese Batteriepacks fast 3–50 % weniger kosten als Lithium-Ionen-Batterien.Die Energiedichte ist vergleichbar mit LFP.

Contemporary Amperex Technology (CATL), einer der größten Batteriehersteller in China, stellte letztes Jahr seine erste Generation von Natrium-Ionen-Batterien zusammen mit seiner AB-Batteriepaketlösung vor, die zeigte, dass das Unternehmen in der Lage ist, Natrium-Ionen-Zellen und Lithium-Ionen-Zellen zu integrieren Zellen in einer Packung.Der Herstellungsprozess und die Ausrüstung der Natrium-Ionen-Batterie seien mit der aktuellen Lithium-Ionen-Batterie kompatibel, sagte CATL.

Doch bevor Natriumionen einen nennenswerten kommerziellen Maßstab erreichen können, müssen einige Bedenken ausgeräumt werden.

Auf der Elektrolyt- und Anodenseite sind noch einige Verbesserungen zu erzielen.

Im Vergleich zu einer LFP-basierten Batterie sind Natriumionen beim Entladen stärker, beim Laden jedoch schwächer.

Der größte limitierende Faktor besteht darin, dass es noch einige Zeit dauern wird, bis es kommerziell verfügbar ist.

Ebenso wurden Milliarden von Dollar an Investitionen in die Lithium-Ionen-Lieferkette getätigt, die auf Lithium- und Nickel-reichen Chemikalien basiert.

„Wir würden uns sicherlich mit Natriumionen befassen, aber wir müssen uns zunächst auf die Technologien konzentrieren, die es bereits gibt, und die Anlage ans Netz bringen“, sagte ein Batteriehersteller.

Zeitpunkt der Veröffentlichung: 31. Mai 2022